China drängt Banken zu schneller Kreditvergabe an Immobilienentwickler

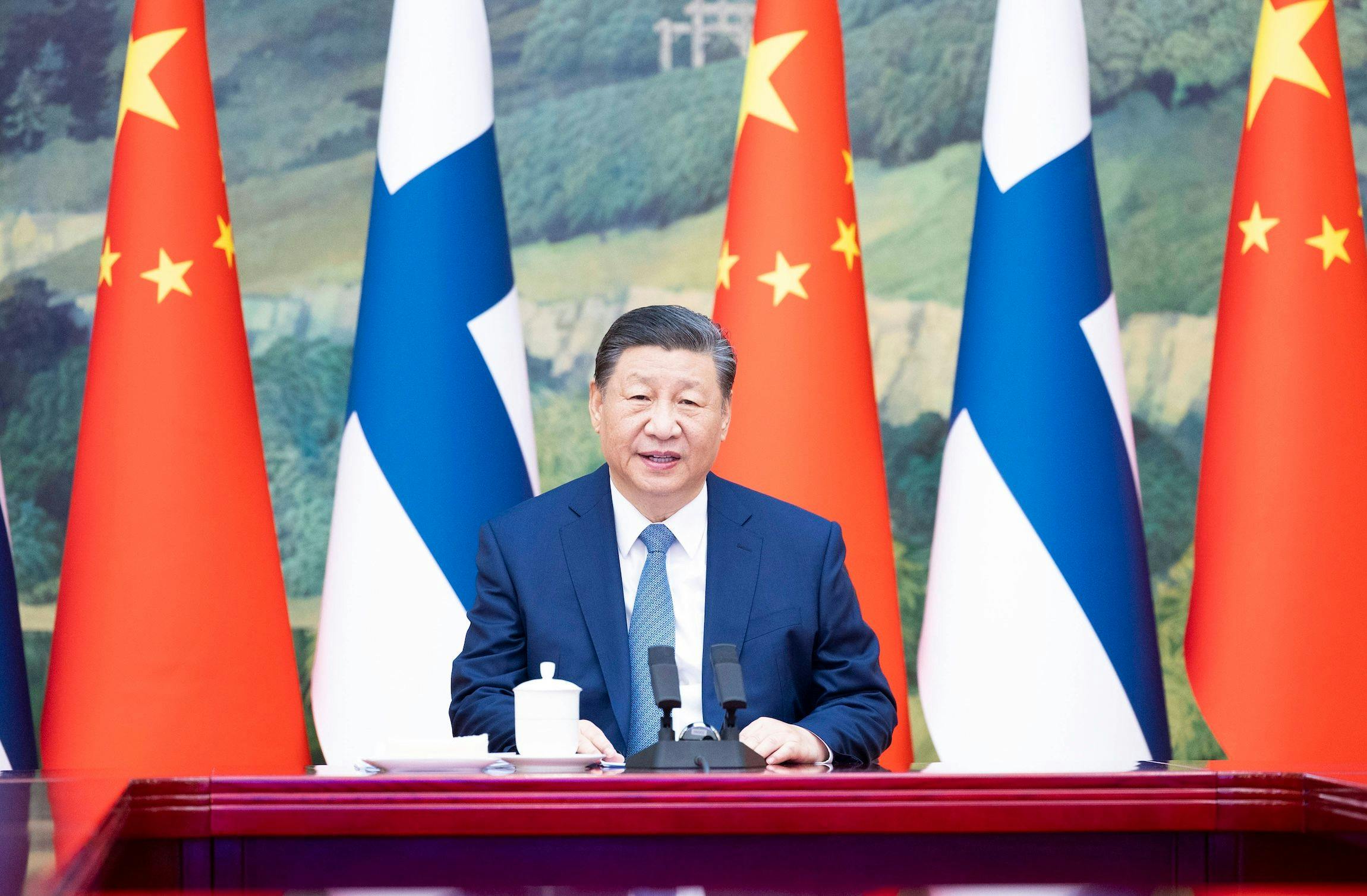

March 26, 2024 um 08:00 AM © IMAGO / NurPhoto

Chinesische Aufsichtsbehörden drängen die Banken, die Genehmigung neuer Kredite für private Bauträger, die unter Geldmangel leiden, zu beschleunigen, heißt es.

Die meisten führenden inländischen Banken haben sich bisher trotz wiederholter Aufforderungen Pekings davor gescheut, ihr Kreditengagement in dem krisengeschüttelten Sektor deutlich zu erhöhen, was die Hoffnungen auf eine Wiederbelebung dieses für die Wirtschaft so wichtigen Sektors zunichte machte. Nun möchte Peking, dass die Banken bestimmte Immobilienunternehmen auf eine "Whitelist" setzen, um die beispiellose Liquiditätsknappheit des Sektors zu lindern und den Kauf von Eigenheimen zu fördern, nachdem die Preise für neue Eigenheime im Februar den achten Monat in Folge gefallen sind.

Der Immobiliensektor in der zweitgrößten Volkswirtschaft der Welt ist seit 2021 von einer Krise in die nächste geschlittert, nachdem ein behördliches Vorgehen gegen die hohe Verschuldung von Bauträgern zu einer Liquiditätskrise geführt hatte. Entwickler sagen, dass Banken bei der Vergabe neuer Kredite für Immobilienprojekte zurückhaltend waren, während sie meist die Laufzeiten verlängerten und die Zinssätze für bestehende Kredite senkten.

Das "Whitelist"-Programm umfasst Projekte staatlicher und privater Bauträger, die eine neue Finanzierung in Höhe von 1,5 Billionen Yuan (207,51 Mrd. USD) benötigen, wie eine der Quellen mitteilte. In der Weisung von letzter Woche gab die Regulierungsbehörde den Banken bis Ende Juni Zeit, die Genehmigung und Vergabe aller Kredite abzuschließen, so die zweite Quelle. "Sie bekräftigte, dass die Banken Projekte von privaten und staatlichen Bauträgern gleich behandeln sollten", fügte Letztere hinzu. Die Anweisung folgte auf Äußerungen einiger Banker, dass sie es vorzögen, Kredite hauptsächlich an Projekte staatlicher Unternehmen zu vergeben. "Die Banken sind sich sehr wohl bewusst, dass sie mit diesen [Immobilien-]Krediten Geld verlieren könnten. Aber die Entscheidung liegt nicht allein bei ihnen", sagte Christopher Beddor, stellvertretender Direktor für China-Forschung bei Gavekal Dragonomics.

Die im Januar eingeführte "Whitelist" ermöglicht es den Stadtverwaltungen, den Banken geeignete Wohnbauprojekte zur finanziellen Unterstützung zu empfehlen und sich mit ihnen abzustimmen, um den Projektbedarf zu decken. Die Abneigung der chinesischen Banken, dem angeschlagenen Immobiliensektor neue Kredite zu gewähren, rührt von der Sorge um die Auswirkungen auf die Qualität ihrer Aktiva und ihre Rentabilität her, die bereits unter der schwachen Kreditnachfrage und der stotternden Wirtschaft gelitten haben.

Drei der fünf größten staatlichen Kreditgeber des Landes werden im Jahr 2023 einen schrumpfenden Nettogewinn ausweisen, wenn diese Woche die Gewinnparade des Sektors beginnt, während die beiden anderen voraussichtlich ein gedämpftes Gewinnwachstum verzeichnen werden, wie Daten der LSEG zeigen. Ein wichtiger Gradmesser für die Rentabilität, die Nettozinsmarge (NIM), wird den Daten zufolge weiter auf ein Rekordtief zwischen 1,29 % und 1,74 % gedrückt und liegt damit unter dem Schwellenwert von 1,8 %, den die Aufsichtsbehörden für eine angemessene Rentabilität für notwendig halten. Angesichts des Rentabilitätsdrucks haben die Banken im Rahmen des "Whitelist"-Mechanismus zunächst nur die Rückzahlungspläne für bestehende Kredite angepasst, so drei private Bauträger, und alle Kredite wurden nur an Projekte in größeren Städten vergeben.

Doch nach der Anweisung der Regulierungsbehörde änderte sich die Haltung. Ein leitender Angestellter eines privaten Bauträgers, der anonym bleiben wollte, sagte, dass die Banken dem Unternehmen mitgeteilt hätten, dass neue Kredite bereits Ende dieses Monats gewährt werden könnten.